作者: Kazu Umemoto 来源:Bankless 翻译:善欧巴,金色财经

稳定币协议在加密行业早已屡见不鲜,但稳定币锚定美元的方式却在不断演变。目前,大多数协议采用超额抵押债务头寸(CDP)来发行稳定币。而最新趋势是通过永续合约创建 “Delta 中性”头寸,即做空永续合约,其价值等于底层抵押资产的价值。

然而,f(x) Protocol 认识到这些机制的局限性,并引入了一种全新的稳定币模式,其价值来源于收益型资产。

那么,它是如何运作的?为什么值得关注?

f(x) 稳定币的工作原理

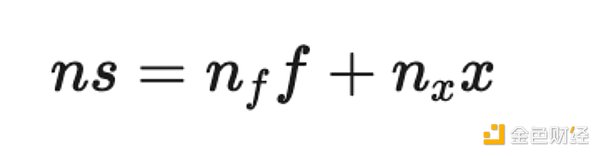

理解 f(x) Protocol 的首要概念是f(x) 不变量公式,这是其原生稳定币及杠杆代币的核心机制。

该公式包含三个关键变量:

• ns(抵押资产价值):抵押资产的数量乘以当前价格,即总抵押价值。

• nff(已铸造稳定币的总价值):由抵押资产生成的稳定币总价值。

• nxx(杠杆头寸的总价值):协议中杠杆代币(xToken)的总价值。

当稳定币价值 杠杆头寸价值 = 抵押资产价值 时,协议便可创建合成杠杆头寸。

稳定币的价值始终稳定,因为它锚定美元。但如果抵押资产价格波动,这一波动会被传导至杠杆代币持有者,而不会影响稳定币本身。

除了 f(x) 稳定币的创新性外,该协议还提供了无需担心资金费率或清算的 BTC 和 ETH 杠杆敞口。

风险

尽管该机制可能代表稳定币的未来,但相比其他稳定币,它也引入了一些额外风险。该系统的两大主要风险是稳定币的潜在脱锚风险以及所有杠杆代币可能归零的风险。

杠杆代币脱锚

在极端情况下,所有 xTokens(杠杆代币)可能会完全失去价值。这种情况可能发生在底层抵押资产价格暴跌的情况下。如果 f(x) 的再平衡机制因市场剧烈波动而失效,无法维持杠杆头寸,则杠杆代币可能会归零。

稳定币脱锚

在最坏的情况下,这种风险可能会导致 fxUSD 脱锚,但这通常需要整个加密市场发生灾难性崩盘。然而,f(x) 已经部署了稳定性池来维持锚定:

• fxUSD 低于 $1 时,稳定性池将 USDC 兑换为 fxUSD 以恢复锚定。

• fxUSD 高于 $1 时,稳定性池将 fxUSD 兑换为 USDC 以恢复锚定。

f(x) V2 简介

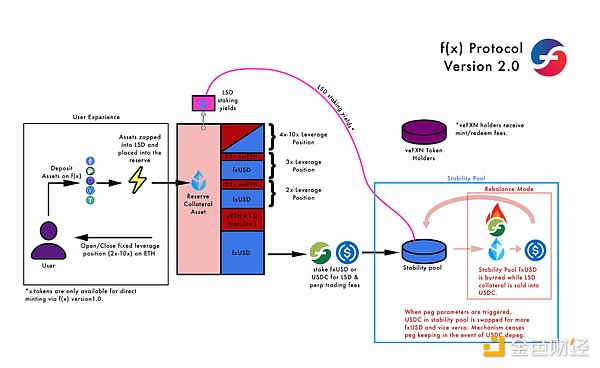

在 f(x) V1 中,用户可以对某些代币进行杠杆操作,但杠杆比例是可变的。为了解决这一问题,f(x) V2 引入了固定杠杆头寸,以满足偏好稳定杠杆的用户需求。这一机制通过 xPOSITION 代币模型 实现。

V2 机制 使用 Balancer 的闪电贷 来获取所需的 ETH,并立即使用新铸造的 fxUSD 代币偿还贷款。协议随后使用f(x) 不变量公式来计算正确的 fxUSD 和 xPOSITION 代币 数量,并返回给用户,以满足其期望的杠杆比例。

此外,由于 f(x) 具备自动再平衡机制,清算风险较低。如果用户的 LTV(贷款价值比)超过 88%,协议会自动出售部分债务头寸,以恢复到更健康的水平。

稳定池

稳定池在维持 fxUSD 锚定方面起到了关键作用,它通过 USDC 和 fxUSD 的兑换来维持汇率。然而,它不仅仅是一个稳定机制,协议的大量收入也被回馈至稳定性池,使参与者可以获得稳定币的高收益回报。

主要收入来源

该池的第一个收入来源是通过抵押代币收益 xTokens。由于杠杆代币承担抵押品的波动性,因此 fxUSD 收取所有收益。例如,质押 ETH 产生的质押奖励被导向稳定池,而代币的波动性则转嫁给杠杆代币持有者。

下一个收入来源来自 xPOSITIONS 的开仓和平仓。每次用户开仓 xPOSITION 时,都会收取 0.3% 的费用,而当用户平仓时,则会收取 0.1% 的费用。这些费用收入的 70% 将返还给稳定池。此外,如果需要重新平衡 xPOSITION,则会收取少量费用并将其返还给稳定池。

最后,如果协议需要在 xPOSITIONS 上实施融资成本,则只有当 fxUSD 与美元脱钩时才会发生这种情况。在这种情况下,xPOSITION 持有者必须支付基于 Aave 上 USDC 当前借贷利率 计算的资金费率,并将其回馈至稳定性池,因为他们借入 fxUSD 以持有杠杆仓位。

在当前市场环境下,寻找合适的投资机会并不容易,而稳定币收益仍是资本配置的一个有吸引力的选择。

f(x) 提供的稳定币收益率达到两位数,且不依赖于原生代币发行,这可能成为在当前市场周期中一个具有吸引力的流动性停泊选择。

评论(0)